Au 1er janvier 2020, la fiscalité des Actions Gratuites est décrite ci-après, étant précisé que celle-ci est toujours susceptible d’évoluer.

Les termes débutant par une majuscule ont la signification qui leur est assignée dans le Plan d’Actions Gratuites figurant en Annexe 1 de la lettre d’attribution, sauf définition particulière dans le texte ci-dessous.

Le détenteur d’Actions Gratuites est susceptible de réaliser deux types de gains :

- Le Gain d’Acquisition, égal à la valeur des Actions Gratuites à la date de leur attribution définitive, soit à la fin de la Période d’Acquisition (on parle alors de « Date d’Acquisition »)

- La Plus-Value de Cession des Actions Gratuites, égale à la différence entre le prix de cession des Actions Gratuites et le Gain d’Acquisition

Il est rappelé que les avantages du régime des Actions Gratuites ne sont pas compatibles avec le régime du Plan d’épargne en actions (PEA).

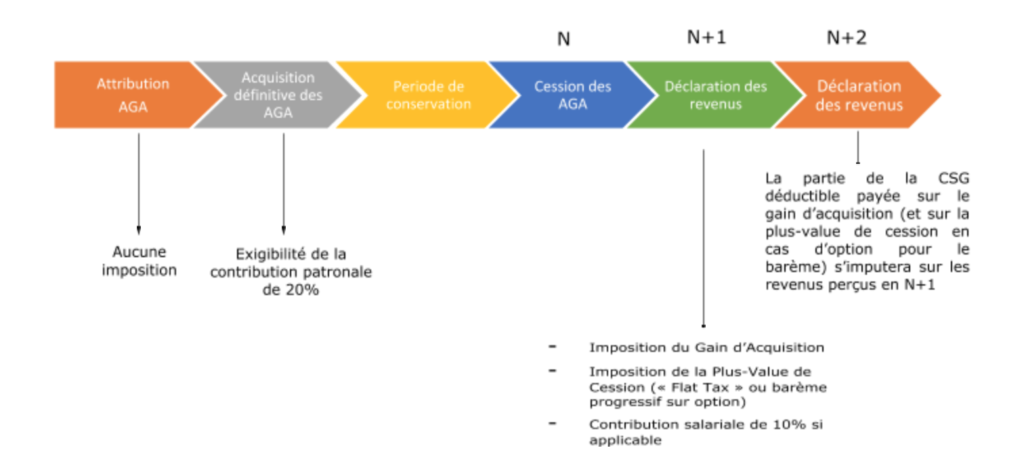

CALENDRIER DE L’IMPOSITION DES ACTIONS GRATUITES

FISCALITÉ DU GAIN D’ACQUISITION

Fiscalité à la charge du Bénéficiaire

Le Gain d’Acquisition est soumis au barème progressif de l’impôt sur le revenu au titre de l’année de cession desdites Actions Gratuites (Articles 80 duodecies et 200 A du Code Général des Impôts) dans les conditions suivantes :

- Fraction du Gain d’Acquisition qui n’excède pas 300 000 €

Cette première fraction du gain d’acquisition est soumise au barème progressif de l’impôt sur le revenu. Il n’est pas fait application du prélèvement forfaitaire unique (ou « Flat Tax »).

Pour le calcul de l’impôt sur le revenu, le Gain d’Acquisition est réduit d’un abattement de 50% quelle que soit la durée de détention des titres.

Sous certaines conditions, un abattement fixe de 500.000 € peut également s’appliquer si les Actions Gratuites sont cédées par un dirigeant partant à la retraite.

Par ailleurs, cette première fraction de 300 000 € du Gain d’Acquisition est soumise aux prélèvements sociaux (sur les revenus du patrimoine) au taux global de 17,2% calculés sur sa totalité. En effet, l’abattement de 50% ne s’applique pas à l’assiette des prélèvements sociaux.

La CSG déductible est proportionnelle au montant du Gain d’Acquisition imposé au barème progressif. Ainsi, en principe, la CSG déductible est de 6,8% sur un total de contributions sociales égal à 17,2%. Toutefois, cette partie déductible est réduite de moitié soit un taux de CSG déductible de 3,4%, pour tenir de l’application de l’abattement pour le calcul de la plus-value à imposable à l’impôt sur le revenu compte du Gain d’Acquisition.

Une partie de la contribution sociale généralisée (CSG) incluse dans les prélèvements sociaux pourra être déductible du revenu global imposable perçu l’année de paiement de la CSG. En pratique, la CSG s’imputera sur les revenus perçus de l’année d’imposition effective du Gain d’Acquisition.

- Fraction du Gain d’Acquisition qui excède 300.000 €

Cette fraction est imposable à l’impôt sur le revenu au barème progressif de l’impôt sur le revenu sans application d’aucun abattement, auquel s’ajoutent les prélèvements sociaux au taux de 9,7 % (prélèvements sociaux sur les revenus d’activités).

La CSG est déductible des revenus imposables à hauteur de 6,8% du total des 9,7% de contributions.

Par ailleurs, le bénéficiaire est redevable d’une contribution salariale de 10 % calculée sur cette fraction du Gain d’Acquisition excédant 300 000 €. Cette contribution est recouvrée de la même manière que les prélèvements sociaux, c’est-à-dire qu’elle est payée en même temps que la réception de l’avis d’imposition à l’impôt sur le revenu et aux prélèvements sociaux.

Fiscalité à la charge de la Société

La Société émettrice des Actions Gratuites est redevable d’une contribution patronale quel que soit le montant du Gain d’Acquisition.

Cette contribution patronale est assise sur la valeur des actions à la Date d’Acquisition au taux de 20 %.

Par exception, la fraction du Gain d’Acquisition n’excédant pas, par salarié, le plafond annuel de la Sécurité sociale (41 136 € pour 2020) est exonérée de la contribution patronale. Cette limite s’apprécie en faisant masse des actions gratuites dont l’acquisition est intervenue pendant l’année en cours et les trois années précédentes. Pour bénéficier de cette exonération la Société doit remplir les conditions suivantes :

- Elle n’a pas distribué de dividendes depuis le début de son existence à la date d’attribution des Actions Gratuites

- Elle répond à la définition communautaire des PME (seuils : moins de 250 salariés et total de bilan n’excédant pas 43M€ ou chiffre d’affaires n’excédant pas 50M€)

- Elle est soumise à l’Impôt sur les Sociétés (IS),

Au-delà de ce plafond, le Gain d’Acquisition est soumis à la contribution patronale de 20%.

La contribution doit être acquittée le mois suivant la date d’acquisition des actions par le bénéficiaire.

En cas de non-respect des conditions liées à la Période d’Acquisition et/ou à la Période de Conservation, le Gain d’Acquisition est traité comme un salaire, donc sans l’abattement de 50%. Il est alors imposable au titre de l’année où intervient la Date d’Acquisition définitive et non au titre de l’année de la cession des Actions Gratuites. Ce non-respect des conditions entraîne également l’application des cotisations sociales employeur et employé sur le Gain d’Acquisition aux taux applicables aux salaires.

FISCALITÉ DE LA PLUS-VALUE DE CESSION

Fiscalité à la charge du Bénéficiaire

La Plus-Value de Cession, c’est-à-dire la différence entre le prix de cession des Actions Gratuites et le Gain d’Acquisition, est soumise au prélèvement forfaitaire unique (PFU) de 30%

Ce taux d’imposition comprend à la fois l’impôt sur le revenu (imposition au taux de 12,8%) et les prélèvements sociaux (au taux de 17,2%).

Aucun abattement ne s’applique pour le calcul de la plus-value de cession sauf, sous certaines conditions, en cas de départ à la retraite du dirigeant. Dans ce dernier cas, la plus-value de cession ainsi que le Gain d’Acquisition peuvent être réduits d’un abattement fixe de 500.000 €.

La CSG payée au titre de la Plus-Value de Cession ne peut être déduite des revenus du contribuable sauf en cas d’option pour l’imposition de la plus-value au barème progressif de l’impôt sur le revenu.

Fiscalité à la charge de la Société

En cas de cession des Actions Gratuites, aucune fiscalité n’est à la charge de la Société.

OBLIGATIONS DÉCLARATIVES

Déclarations à effectuer par la Société après l’attribution des Actions Gratuites

La Société émettrice, en tant qu’employeur, doit notifier à son organisme de recouvrement (Urssaf) l’identité de ses salariés ou mandataires sociaux auxquels des Actions Gratuites ont été attribuées au cours de l’année civile précédente, ainsi que le nombre et la valeur des actions attribuées à chacun d’entre eux.

Ainsi, la déclaration est déposée en année n+1 pour des actions qui ont été attribuées en année n. Ces mentions sont à porter sur la DSN (déclaration sociale nominative, anciennement DADS)

(BOI-RSA-ES-20-20-30-20160613 §15)

En cas de défaut de déclaration, l’avantage tiré de l’attribution des actions sera soumis aux cotisations de sécurité sociale et l’employeur sera tenu à leur paiement intégral. (BOI-RSA-ES-20-20-30-20160613 §15)

Déclarations à effectuer lors de l’acquisition définitive des Actions Gratuites

- Par la Société

La Société émettrice qui a son siège social en France et dans laquelle le bénéficiaire des Actions Gratuites exerce son activité transmet à l’administration fiscale, dans la DSN les informations suivantes : le nombre d’actions acquises, leur valeur unitaire à la date d’acquisition définitive, la fraction du Gain d’Acquisition de source française et les dates d’attribution et d’acquisition définitive des titres (CGI, ann. III, art. 39-2° -j) (BOI-RSA-ES-20-20-30-20160613 §30)

La Société émettrice doit délivrer au bénéficiaire au plus tard le 1er mars de l’année suivante celle de l’acquisition définitive des titres l’état individuel qui comporte les mentions obligatoires suivantes :

– l’objet pour lequel l’état individuel est établi (application de l’article 80 quaterdecies du CGI)

– la raison sociale et le siège social de la société émettrice des titres et, le cas échéant, celle de l’entreprise qui établit l’état ;

– l’identité et l’adresse du bénéficiaire ;

– le nombre d’actions acquises et leur valeur unitaire à la date d’acquisition définitive ;

– la fraction du Gain d’Acquisition de source française

– les dates d’attribution et d’acquisition définitive des titres ; (BOI-RSA-ES-20-20-30-20160613 §20)

Lorsque le bénéficiaire des Actions Gratuites exerce son activité dans une entreprise différente de la Société émettrice au moment de l’acquisition définitive, cette information est transmise par l’entreprise dans laquelle il exerce son activité lorsqu’elle dispose des informations nécessaires. Dans les autres cas, la Société émettrice adresse un duplicata de l’état individuel au service des impôts dont l’entreprise relève, au plus tard le 1er mars de l’année qui suit celle au cours de laquelle a eu lieu l’acquisition définitive. (BOI-RSA-ES-20-20-30-20160613 §40)

Par ailleurs, la Société émettrice doit s’acquitter de la contribution patronale au taux de 20% le mois suivant la date d’acquisition définitive par le contribuable.

La contribution patronale est à déclarer sous le code type de personnel (CTP) 551 (code à utiliser sur le bordereau récapitulatif des cotisations URSSAF)

- Par le bénéficiaire

Le bénéficiaire des Actions Gratuites qui ne transmet pas sa déclaration de revenus par voie électronique doit, en principe, joindre l’état individuel qui lui a été adressé à la déclaration des revenus souscrite au titre de l’année d’acquisition définitive des Actions Gratuites. S’il transmet sa déclaration de revenus par voie électronique, il est dispensé de joindre cet état, qui doit être conservé jusqu’à l’expiration du délai de reprise et être présenté à l’Administration sur demande de sa part. (BOI-RSA-ES-20-20-30-20160613 §80).

Déclarations à effectuer lors de la cession des Actions Gratuites

Le Gain d’Acquisition ainsi que la Plus-Value de Cession ou la Moins-Value de Cession doivent être reportés dans la déclaration annuelle au titre de l’année de cession (déclarations 2042 et 2042 C).

Pour rappel ces obligations déclaratives pour la Société ainsi que pour les Managers peuvent être soumises à des modifications législatives et/ou règlementaires, et les obligations déclaratives propres à chaque Manager devront faire l’objet d’un examen lors de la cession.